案例

个体户补5万多元

不久前,一个消息在朋友圈刷屏了。

一个2012年注册的个体工商户,但是直到2018年,一直没有记账,没有报税。

在申请注销的时候,发现已经处于非正常户状态。如果要注销,则需要补缴相应款项。

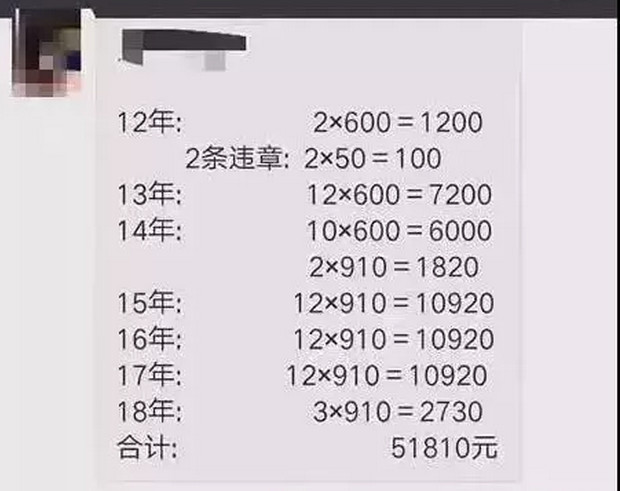

随后,他算了一笔账……

从2012年注册到2018年的66个月,补缴的款项51810元,对于一个个体户来说可不小了。

相关部门多次强调

个体户也不可以不记账不报税!

无论你是农贸市场摆摊卖蔬菜瓜果的、淘宝开店的、做承包养殖业的……只要是个体工商户均需要建账交税哦!

1.征管法的第六十二条:

纳税人未按照规定的期限办理纳税申报和报送纳税资料的,由税务机关责令限期改正,可以处二千元以下的罚款;情节严重的,可以处二千元以上一万元以下的罚款。

2.征管法第二十二条:

从事生产、经营的纳税人应当自领取营业执照或者发生纳税义务之日起15日内,按照国家有关规定设置账簿。

两条法规清楚明白的说明了:领取了营业执照在15天内,不管经不经营,开不开票,都要设置账簿,都必须要记账,都要报税!

否则,如果不记账也不报税,并且还超过6个月都未经营的,将被列入非正常用户!6个月后营业执照也会被吊销……

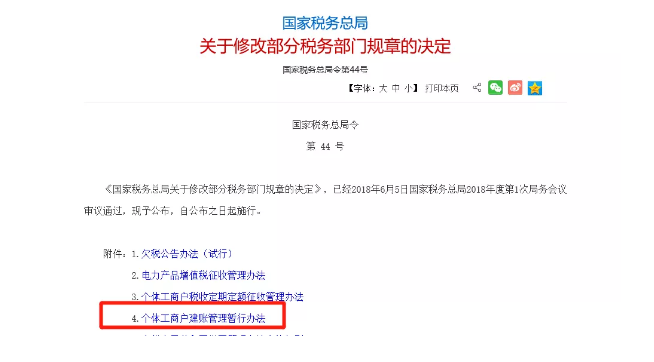

3.个体工商户建账管理暂行办法也有规定!

2018年6月15日公布的《国家税务总局关于修改部分税务部门规章的决定》(国家税务总局令第44号)附件4《个体工商户建账管理暂行办法》对个体工商户建账提出了明确要求:

(1)凡从事生产、经营并有固定生产、经营场所的个体工商户,都应当按照法律、行政法规和本办法的规定设置、使用和保管账簿及凭证,并根据合法、有效凭证记账核算。

(2)设置简易账的情形:

① 注册资金在10万元以上20万元以下的。

② 销售增值税应税劳务的纳税人或营业税纳税人月销售(营业)额在15000元至40000元;从事货物生产的增值税纳税人月销售额在30000元至60000元;从事货物批发或零售的增值税纳税人月销售额在40000元至80000元的。

③ 省税务机关确定应当设置简易账的其他情形。

(3)设置复式账的情形:

①注册资金在20万元以上的。

②销售增值税应税劳务的纳税人或营业税纳税人月销售(营业)额在40000元以上;从事货物生产的增值税纳税人月销售额在60000元以上;从事货物批发或零售的增值税纳税人月销售额在80000元以上的。

③省税务机关确定应设置复式账的其他情形。

(4)达不到建账标准的个体工商户处理方法:

达不到上述建账标准的个体工商户,经县以上税务机关批准,可按照税收征管法的规定,建立收支凭证粘贴簿、进货销货登记簿或者使用税控装置。

(5)税务机关对建账户采用查账征收方式征收税款。建账初期,也可以采用查账征收与定期定额征收相结合的方式征收税款。

“免税”之说:“个体户月收入10万以下可免增值税”具体啥意思?

根据《关于小规模纳税人免征增值税政策有关征管问题的公告》(国家税务总局2019年第4号)规定:

小规模纳税人发生增值税应税销售行为,合计月销售额未超过10万元(以1个季度为1个纳税期的,季度销售额未超过30万元)的,免征增值税。

地税的城建税、教育附加、地方教育附加,作为增值税的附加税随着也会免。

需要注意的是,大多数的个体户属于小规模纳税人,可以享受到上面的优惠政策。但是如果你是一般纳税人,那这些免税政策,就和你一点儿关系也没有了……

不过,虽然增值税虽然有免税政策,但也需要进行报税的。如果不记账、不报税,咋证明你月收入10万内呢?咋享受优惠呢?报税不等于就要交税,所以要记账,要报税!

文章仅供参考。

各位小伙伴想要了解更多办理资质内容,请关注我们的专业老师!!!